Die Bedeutung der Pro-Forma-Rechnung und was sie von einer normalen Rechnung unterscheidet

Verkauft ein Unternehmer Ware, stellt er seinem Kunden hierüber eine Rechnung aus und fordert ihn damit auf, den entsprechenden Kaufpreis zu entrichten. Eine Pro-Forma-Rechnung enthält eine solche Zahlungsaufforderung nicht. Stattdessen handelt es sich hierbei um einen Beleg, welcher der Form halber, also pro forma, ausgestellt wird. Besonders bei Ausfuhren in Drittländer sowie im innergemeinschaftlichen Warenverkehr kommt die Pro-Forma-Rechnung zum Einsatz – nämlich dann, wenn für die Warensendung ins Ausland keine Kaufpreiszahlung geleistet werden muss.

Wann Ihr eine Pro-Forma-Rechnung ausstellen müsst

Im Exportbereich dient die Pro-Forma-Rechnung als zollrechtlicher Nachweis über den Warenwert, wenn keine Handelsrechnung ausgestellt wird. Dies ist beispielsweise der Fall beim Versand von Musterwaren, Ersatzteilen oder Austauschwaren ins Drittland, für die der Empfänger keine Zahlung leisten muss (kostenlos). Mangels Rechnung ist der Zollanmeldung dann eine Pro-Forma-Rechnung beizufügen, die Angaben zum tatsächlichen Wert der anzumeldenden Ware enthält.

Ein weiterer Anwendungsbereich für die Pro-Forma-Rechnung ist das innergemeinschaftliche Verbringen, also der Transport unternehmenseigener Ware von einem EU-Mitgliedstaat in einen anderen. Ein klassisches Beispiel hierfür sind Fulfillment-Programme: Wenn Ihr z.B. Amazon PAN-EU oder CEE nutzt, verbringt Amazon Eure Waren in andere Amazon-Lager im EU-Ausland. Jeder grenzüberschreitende Transport von einem Lager in ein anderes stellt eine innergemeinschaftliche Verbringung dar und führt zu Umsatzsteuerpflichten – im Ursprungs- und im Bestimmungsland.

In Fällen, in denen Ihr Waren innergemeinschaftlich an Kunden liefert, sie also an B2B-Kunden in anderen EU-Staaten verkauft, müsst Ihr hierfür innerhalb von 15 Tagen nach Ablauf des Monats der jeweiligen Lieferung eine Rechnung ausstellen (dies ergibt sich aus § 14a Abs. 3 UStG) und diese als einen von mehreren Belegnachweisen für die Steuerbefreiung der innergemeinschaftlichen Lieferung führen.

Hinweis: Eine Pflicht zur Rechnungsausstellung besteht nicht, wenn es sich um eine Lieferung an eine Privatperson in einem anderen Mitgliedstaat handelt (sogenannter Fernverkauf i.S. des § 3c UStG) und diese im One-Stop-Shop-Verfahren gemeldet wird.

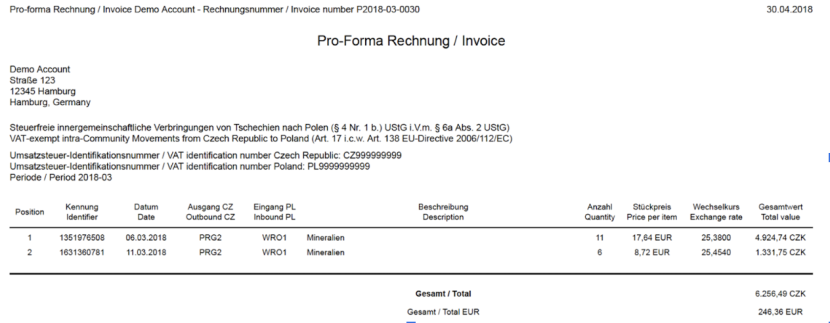

Für das Verbringen eigener Ware von Deutschland in einen anderen EU-Mitgliedstaat, das heißt ohne ein zugrunde liegendes Verkaufsgeschäft, kann eine Rechnung im umsatzsteuerlichen Sinne jedoch nicht ausgestellt werden. Das Verbringen ist ein innerbetrieblicher Vorgang (Innenumsatz) und die hierfür erstellten Belege gehören zu den unternehmensinternen Buchungsbelegen. Für den Verbringensfall sieht die Finanzverwaltung deswegen die Verwendung einer Pro-Forma-Rechnung vor. Sie dient als Buch- und Belegnachweis und wird für die Erwerbsbesteuerung im Bestimmungsmitgliedstaat herangezogen.

Hinweis: Das Verbringen eigener Ware von einem EU-Mitgliedstaat in einen anderen führt zur Besteuerung eines innergemeinschaftlichen Erwerbs im Bestimmungsstaat.

In der Pro-Forma-Rechnung für das innergemeinschaftliche Verbringen sind der inländische Unternehmensteil als Absender mit seiner deutschen Umsatzsteuer-Identifikationsnummer (USt-IdNr.) zu nennen sowie der ausländische Unternehmensteil mit seiner ausländischen USt-IdNr. als Empfänger. Der verbrachte Gegenstand ist mit seinem Netto-Wert zu erfassen.

Neben den grenzüberschreitenden Sachverhalten gibt es noch weitere Anwendungsfälle für die Pro-Forma-Rechnung. Zum Beispiel kann sie als Vorabkopie einer Rechnung bei Vorauskasse ausgestellt werden oder zur Rechnungsabgrenzung, wenn bei der Jahresabschlusserstellung die echte Rechnung noch nicht vorliegt.

Woran Ihr eine Pro-Forma-Rechnung erkennt

Eine Pro-Forma-Rechnung sieht im Wesentlichen aus wie eine ganz normale Handelsrechnung und enthält weitestgehend die gleichen Angaben. Welche Informationen eine normale Rechnung für umsatzsteuerliche Zwecke enthalten muss, listet der deutsche Gesetzgeber in § 14 Abs. 4 UStG und § 14a UStG auf. Für die Pro-Forma-Rechnung gilt: Sie muss als solche erkennbar sein, weshalb das Dokument diese Bezeichnung explizit enthalten sollte. Auch eine Rechnungsnummer sollte darin aufgeführt werden. Zudem empfiehlt es sich, einen Grund für die Ausstellung des Belegs anzugeben, beispielsweise „kein Handelswert“ oder „Wert nur für Zollzwecke“.

Eine Aufforderung zur Zahlung taucht in der Pro-Forma-Rechnung hingegen nicht auf.

Ihr müsst Pro-Forma-Rechnungen ausstellen? Dies könnt Ihr unkompliziert mithilfe unserer Taxdoo-Lösung für automatisierte Pro-Forma-Rechnungen erledigen.

Weitere Beiträge

Warum ich mich am Sonntagmorgen in Händlerforen herumtreibe?

Anruf der Finanzverwaltung: “Herr Dr. Gothmann, wir haben im Rahmen von Betriebsprüfungen Fragen zu den Taxdoo-Daten.”