Großbritannien und Amazon EFN: Unklare Prüfung der Wertgrenze führt zu Steuerpflichten

Bevor Ihr den Haken im Seller Central setzt, dass Amazon europäischen Bestand für Bestellungen aus dem Vereinigten Königreich bzw. UK-Lagerbestand für europäische Bestellungen nutzen kann, solltet Ihr Euch mit den möglichen umsatzsteuerrechtlichen Konsequenzen befassen.

Hinweis: Seit 1. Januar 2021 ist Großbritannien aus EU-Sicht ein „Drittland“. Das bedeutet, dass für Warensendungen eine Einfuhrzollanmeldung abgegeben werden muss. Der Zoll im jeweiligen Land setzt dann die Einfuhrabgaben fest. Zu den Einfuhrabgaben gehört der Zoll, aber auch die Einfuhrumsatzsteuer.

Mit folgende Konstellationen im B2C-Bereich solltet Ihr vertraut sein:

- B2C-Verkäufe aus der EU nach UK (bis 135 GBP) oder aus UK in die EU (bis 150 Euro): Im jeweiligen Abgangsland tätigt Ihr eine steuerfreie Ausfuhrlieferung. Weiterhin entsteht in diesen Fällen für Euch keine umsatzsteuerliche Registrierungspflicht im Empfangsland. Es greift die sogenannte Lieferkettenfiktion; die Umsatzsteuer wird durch Amazon abgeführt.

- B2C-Verkäufe über den Wertgrenzen aus der EU nach UK (über 135 GBP) oder UK in die EU (über 150 Euro): Hier greift die Lieferkettenfiktion im jeweiligen Empfangsland nicht. Als Onlinehändler habt Ihr – je nach Zollabwicklung – umsatzsteuerliche Pflichten im Empfangsland und müsst Euch lokal registrieren, um diesen Verpflichtungen nachzukommen. Darüber hinaus entsteht an der britischen / europäischen Grenze Einfuhrumsatzsteuer, die Ihr zahlen müsst.

Einen detaillierten Überblick zu den verschiedenen möglichen Szenarien findet Ihr in einem ausführlichen Beitrag.

Prüft Amazon bei EFN die 135 GBP / 150 Euro Grenze?

Soweit so gut. Allerdings haben wir bei Taxdoo schon vor einiger Zeit Zweifel geäußert, ob Amazon bei EFN-Aktivierung die 135 GBP bzw. 150 EUR Grenze auch tatsächlich prüft, um aus Händlersicht Steuerpflichten im Empfangsland zu vermeiden. Unsere Vermutung wurde nun durch einen Fall aus der Praxis bestätigt.

Ein Onlinehändler, der am EFN-Programm teilnimmt, verkaufte Waren nach Großbritannien mit einem Wert über 135 GBP. Allerdings verneinte Amazon die steuerliche Verpflichtung des Händlers. Stattdessen erklärte der Marktplatz, dass der Kunde als Einführender gilt und die Zollabwicklung durch den Marktplatz für den Kunden erfolgen soll. Die Einfuhrabgaben werden über den Verkaufspreis an den Kunden weitergegeben.

Aus britischer Sicht mag dies in Ordnung sein. Aus EU Sicht ist dies allerdings differenziert zu betrachten, daher sollte man den umgekehrten Fall in den Blick nehmen.

Denn die EU-Sichtweise lautet: Zwar belastet Amazon die Einfuhrumsatzsteuer an den Endkunden. Zum Zeitpunkt der Einfuhr hat der Endkunde jedoch keine Verfügungsmacht – diese erhält er erst mit Empfang der Ware – und wird aus steuerlicher Sicht somit nicht zum Schuldner der Einfuhrumsatzsteuer.

Hinzu kommt: Soweit die Verfügungsmacht bei der Zollabfertigung – und damit vor Erhalt der Ware – übergeht, bedarf es aus Gründen des Verbraucherschutzes sowie zum Ausschluss steuerlichen Gestaltungsspielraums einer für den Kunden eindeutig erkennbaren Information sowie einer expliziten Zustimmung beim Kaufabschluss.

Einfuhrabwicklung ohne Kunden

Das bedeutet: Ohne einen entsprechenden Hinweis kann aus EU-Sicht nicht davon ausgegangen werden, dass der Kunde Schuldner der Einfuhrumsatzsteuer ist. Eine Weiterbelastung der Einfuhrumsatzsteuer über den Verkaufspreis an den Endkunden allein führt nicht dazu, dass der Kunde Schuldner der Einfuhrumsatzsteuer wird. Ergo: Der Händler bleibt Schuldner der Einfuhrumsatzsteuer – und muss über die gezahlte Einfuhrumsatzsteuer hinaus auch lokale Umsatzsteuer im Empfangsland abführen.

Auch die reine Mitteilung, dass der Kunde die Einfuhrangelegenheiten übernehmen muss, ist nicht ausreichend, wenn der Kunde die tatsächliche Einfuhrabwicklung nicht vornimmt. Dafür muss der Käufer die Einfuhrumsatzsteuer tatsächlich an den Zoll entrichten und auch sämtliche verwaltungstechnische Angelegenheiten bei der Einfuhr übernehmen. Dies ist jedoch nicht gegeben, denn der Kunde bekommt von der gesamten Einfuhrabwicklung nichts mit.

Ergebnis: Dies bedeutet, dass im Rahmen des EFN-Programms bei Lieferungen über 135 GBP nach Großbritannien die steuerliche Verpflichtung des Händlers entfällt und stattdessen die Einfuhrabgaben über den Verkaufspreis an den Kunden weitergegeben werden – während der umgekehrte Fall für Lieferungen über 150 EUR aus dem Vereinigten Königreich nach Europa zu einer Steuerpflicht für den Händler führt.

Fazit

Die Wiederaufnahme Großbritanniens in Amazon EFN ist zweifelsohne eine erfreuliche Nachricht für Onlinehändler. Der hier genannte Fall verdeutlicht jedoch, dass Amazon offenbar über keinen Mechanismus verfügt, der nach EFN-Aktivierung die Bestellungen mit Blick auf die 135 GBP / 150 Euro Grenze prüft.

Um böse Überraschungen zu vermeiden, sollten Onlinehändler und ihre Steuerberater die getätigten Lieferungen im Rahmen des EFN-Programms gründlich prüfen. Denn eins ist sicher: Je nach Empfangsland kommt es in diesen Fällen zu Steuerpflichten.

Taxdoo bildet für die führenden Onlinehändler in Europa neben der Abwicklung der laufenden EU- und GB-weiten Umsatzsteuer-Compliance, Intrastat und Finanzbuchhaltung noch zahlreiche weitere Services über eine einzigartige Plattform ab.

Weitere Beiträge

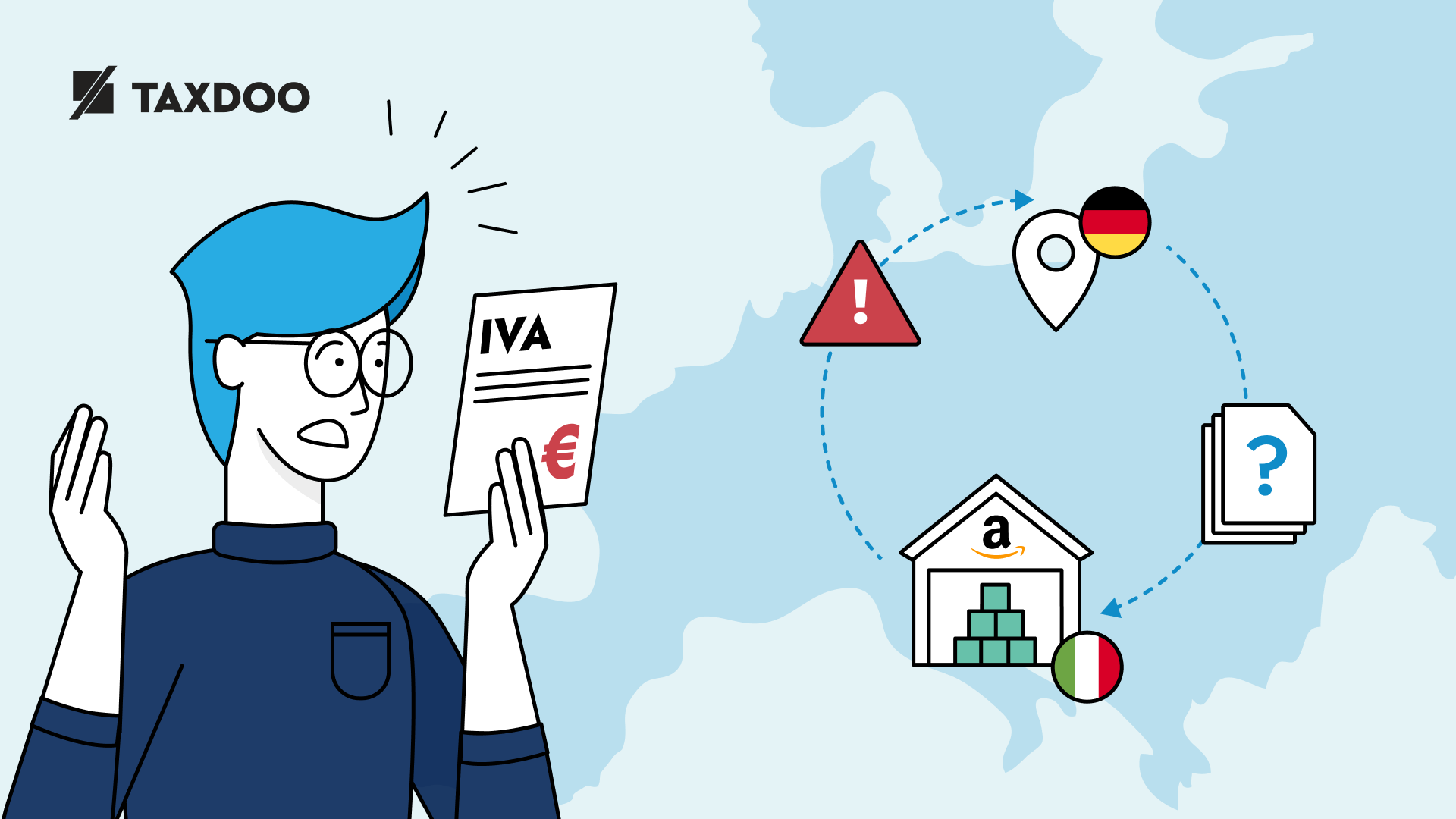

Amazon Pan EU: Italien prüft alte Umsatzsteuer-Jahreserklärungen und mahnt Händler ohne Vorwarnung

Verdacht auf Steuerhinterziehung: Amazon droht in Italien eine Nachzahlung von 3 Milliarden Euro. In Deutschland drohen ähnliche Ermittlungen (noch) nicht.