Weltweiter Versand durch Amazon und Umsatzsteuer

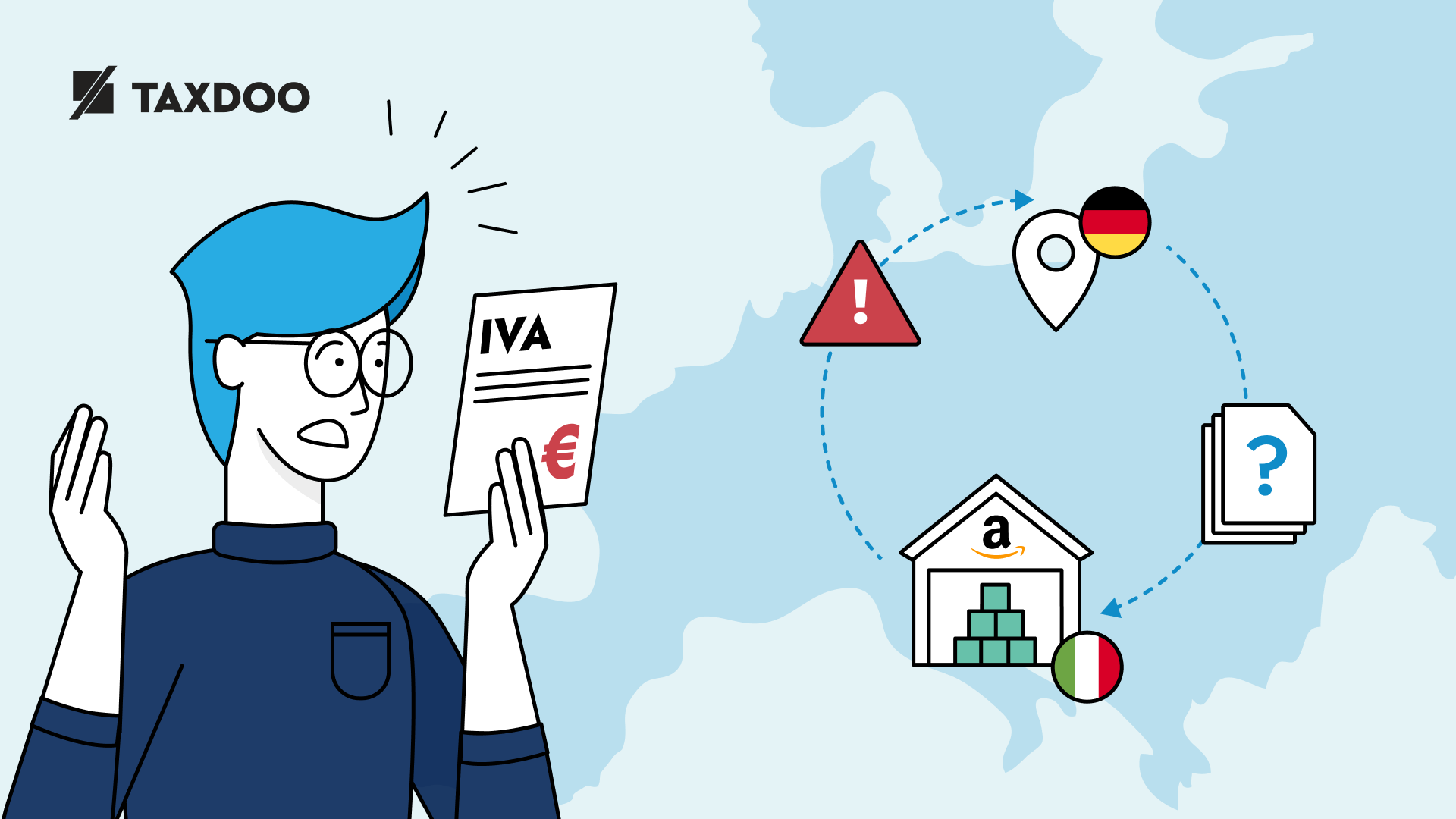

Viele Amazon-Händler, welche den Versand ihrer Produkte Amazon überlassen – im Rahmen von Fulfillment by Amazon (FBA) – sind seit Anfang Mai 2019 vielleicht unbewusst zum weltweiten Exporteur geworden.

Das führt dazu, dass sie aus umsatzsteuerlicher Sicht erhöhten Nachweispflichten unterliegen. Im worst case kann das im Rahmen einer Betriebsprüfung oder Umsatzsteuer-Sonderprüfung zu bedrohlichen Umsatzsteuernachzahlungen führen.

Schauen wir uns das Ganze der Reihe nach an.

Weltweiter Versand durch Amazon seit dem 02.05.2019

Seit dem 02.05.2019 kann Amazon eure Waren grds. weltweit versenden, wenn ihr diese Option nicht deaktiviert habt.

Werden dabei Lieferungen in Nicht-EU-Staaten (z.B. Schweiz oder USA) getätigt, liegen aus umsatzsteuerlicher Sicht sogenannte Ausfuhrlieferungen vor.

Ausfuhrlieferungen sind steuerfrei

Lieferungen in Drittstaaten (z.B. Schweiz oder USA) – Ausfuhrlieferungen – sind im Ursprungsland (z.B. in Deutschland) von der Umsatzsteuer befreit.

Der Grund dafür ist, dass die Versteuerung in der Regel im Bestimmungsland stattfindet – durch die sogenannte Einfuhrumsatzsteuer bzw. entsprechende äquivalente Instrumente.

Wäre die Lieferung im Ursprungsland nicht steuerfrei, käme es demnach zu einer Doppelbesteuerung.

Allerdings ist die Steuerfreiheit nach deutscher Rechtsauffassung an umfangreiche Dokumentationspflichten geknüpft.

Buch- und Belegnachweise bei Ausfuhrlieferungen

Die Finanzverwaltung erkennt die Steuerfreiheit von Lieferungen in Drittstaaten nur an, wenn der Händler entsprechende Buch- und Belegnachweise – auch oft Ausfuhrnachweise genannt – vorlegen kann.

Was das genau ist und ob man das im Zweifel im Rahmen einer Betriebsprüfung oder Umsatzsteuer-Sonderprüfung auch abwehren kann, wird hier erklärt.

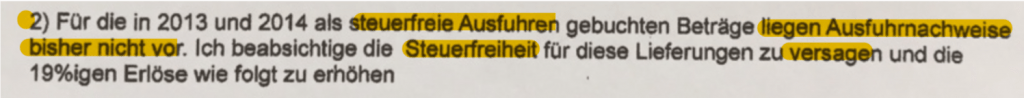

Im Folgenden seht ihr einen Auszug aus dem Bericht zur Umsatzsteuer-Sonderprüfung eines Online-Händlers.

Das Risiko ist demnach, dass der Betriebsprüfer im worst case 19 (oder 7) Prozent aus euren Erlösen aus Ausfuhrlieferungen herausrechnet und von euch nachfordert, wenn ihr keine Ausfuhrnachweise vorlegen könnt.

Die Auswirkungen können dann existenziell sein.

Mit dem Vorhalten der genannten Belege ist es allerdings alleine nicht getan.

Eventuell Steuerpflichten in Drittstaaten – z.B. in der Schweiz

Es ist möglich, dass ihr mit dem Versand in Nicht-EU-Staaten auch Steuerpflichten dort auslöst.

Dabei müsst ihr noch nicht mal allzu weit in die Ferne schweifen. So hat zum Beispiel die Schweiz zum 01.01.2019 eine Art Lieferschwelle eingeführt. Das kann zu einer Steuerpflicht eurer Lieferungen in die Schweiz in der Schweiz führen. Wie genau das funktioniert und welche Auswirkungen das hat, wird hier erklärt.

Fazit

Der weltweite Versand durch Amazon eröffnet zusätzliche Absatzmöglichkeiten. Er führt aber auch eindeutig zu erhöhten Anforderungen an die Umsatzsteuer-Compliance.

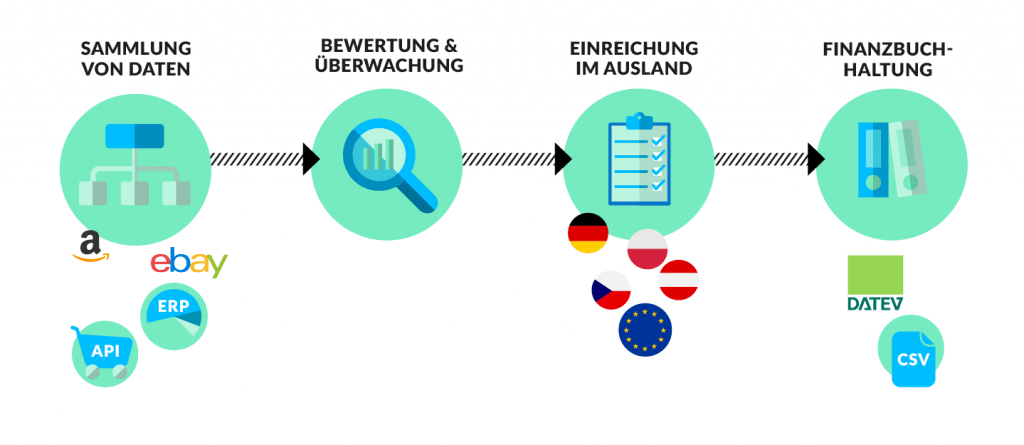

Mit Taxdoo automatisiert alle Umsatzsteuer-Pflichten erfüllen – und mehr

Taxdoo bezieht automatisiert Daten aus Amazon, eBay und den gängigsten ERP- (z.B. Afterbuy, Billbee, plentymarkets oder JTL) und Shop-Systemen (z.B. Shopify), bereitet sie umsatzsteuerlich auf, überführt sie in die Finanzbuchhaltung und kann sie auch im Ausland melden.

Die automatisierten Meldungen im EU-Ausland sind neben einem Grundpreis für die Datenaufbereitung bereits ab 79 Euro pro Monat und pro Staat möglich.

Klickt einfach auf diesen Link und bucht eine Live-Demo, in der wir euch und/oder eurem Steuerberater per Bildschirmübertragung persönlich die Vorteile unserer automatisierten Umsatzsteuer-Compliance erklären.

Weitere Beiträge

Teilrückerstattung und Amazon: Was müsst ihr im Bereich Umsatzsteuer, Buchhaltung und OSS beachten?

Amazon Pan EU: Italien prüft alte Umsatzsteuer-Jahreserklärungen und mahnt Händler ohne Vorwarnung