Eine Erwiderung zu JUVE STEUERMARKT 9/2019: Umsatzsteuer und Online-Handel

Erwiderung?

Auch in der Steuerliteratur gehen die Meinungen häufig auseinander. In diesem Fall schreibt man dann eine Erwiderung. Im Bereich Umsatzsteuer gab es vor einigen Jahren eine – zumindest für Umsatzsteuer-Nerds – sehr kurzweilige Auseinandersetzung zum Thema Umsatzsteuer auf Pfand.

Wir wollen uns aber mit einem ungleich spannenderen Segment beschäftigen: Umsatzsteuer im E-Commerce.

In der aktuellen Ausgabe der JUVE STEUERMARKT 09/2019 wird das Thema grenzüberschreitender Online-Handel und Umsatzsteuer aufgegriffen.

Die Hauptthesen des Artikels lauten zusammengefasst.

Grenzüberschreitende Lieferungen in der EU unterliegen aufgrund der Umsatzsteuer-Systematik aktuell und zukünftig hohen regulatorischen Hürden, sodass es einer neuen technischen Lösung bedarf.

Schauen wir uns das einmal im Detail an.

Grenzüberschreitende Lieferungen in der EU – früher und heute

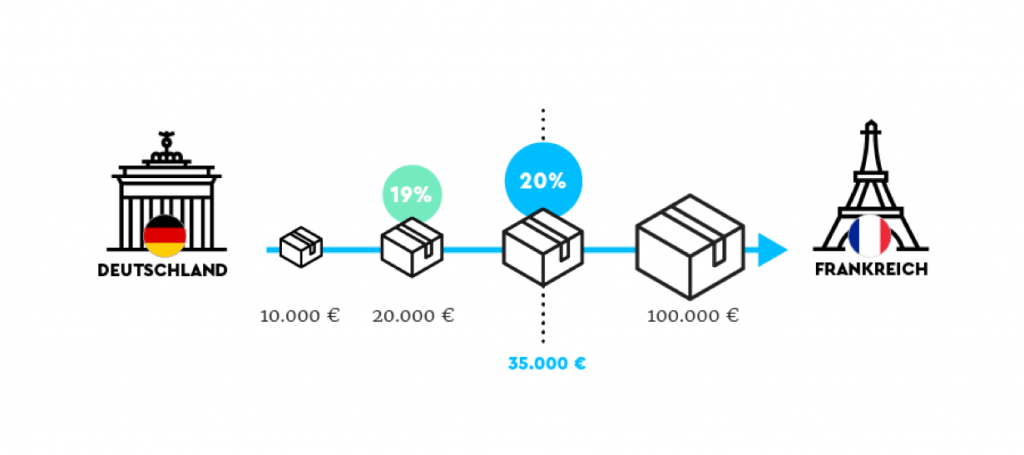

Der Artikel beschäftigt sich im Wesentlichen mit den Herausforderungen EU-weiter Fernverkäufe über Webshops. Diese Lieferungen sind im B2C-Segment spätestens mit Überschreiten der Lieferschwelle des Bestimmungslandes im Bestimmungsland zu versteuern.

Eine umfassende Darstellung dieser Thematik findet ihr in diesem Blogpost.

Im JUVE-Artikel wird das Thema Lieferschwellen und die damit verbundenen Steuerpflichten als größte Hürde im Online-Handel bezeichnet.

Das ist schon seit einigen Jahren nicht mehr der Fall.

Online-Handel im Jahre 2019 ist logistisch und damit auch umsatzsteuerlich deutlich komplexer als reine Fernverkäufe über Webshops und die damit verbundene Lieferschwellenproblematik.

Marktplatzhandel und grenzüberschreitende Logistikstrukturen

Laut aktuellen Studien wird über 70 Prozent des Online-Handels mittlerweile über elektronische Marktplätze – und eben nicht über Webshops – abgewickelt. Betrachtet man das eigene Konsumverhalten dürfte auch klar sein, mit welcher Tendenz sich das Ganze entwickelt.

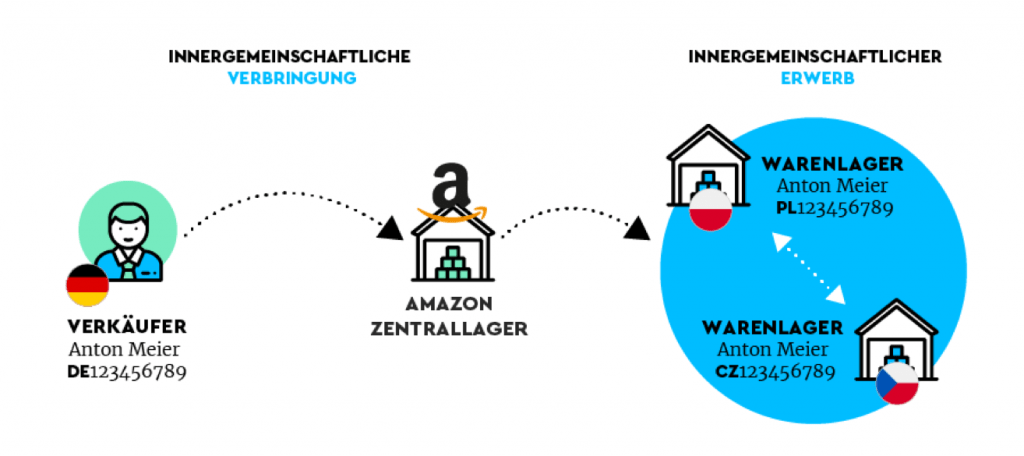

Zunehmend stellen Amazon, Zalando und Co. den Marktplatzhändlern dafür eine Logistikinfrastruktur zur Verfügung, welche von der Lagerung, der Auslieferung an den Kunden bis hin zum Retourenmanagement alles für den Händler abwickelt – EU-weit.

So können sich über das Pan EU Programm von Amazon Händler aller Größenklassen logistisch auf Knopfdruck einen Markt von mehreren hundert Millionen Konsumenten erschließen.

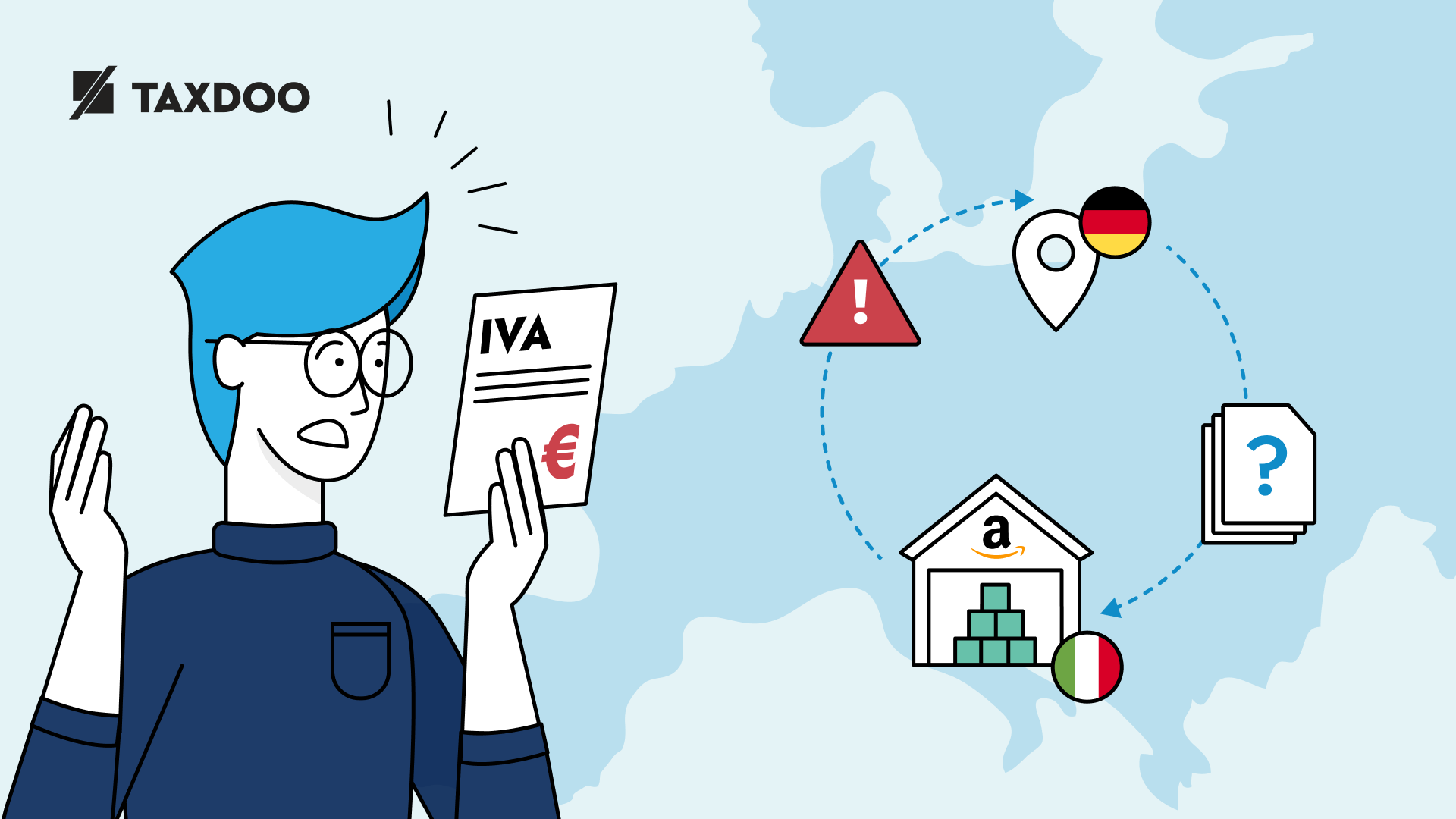

Aus umsatzsteuerlicher Sicht geht dieses Programm mit Steuerpflichten in mindestens sechs weiteren EU-Staaten einher. Zusätzlich bietet Amazon Pan EU fast die gesamte Palette umsatzsteuerlicher Komplexitäten, wie dieser Blogpost darstellt.

Neben der Erfassung der Erlöse müssen auch die grenzüberschreitenden Warenverbringungen erfasst und gemeldet werden, wie die folgende Grafik anhand von drei EU-Staaten verdeutlicht.

Diese umsatzsteuerliche Komplexität wird auch in den kommenden Jahren Bestand haben.

Reine Fernverkäufe über Webshops können dafür ab 2021 umsatzsteuerlich deutlich einfacher abgewickelt werden.

Umsatzsteuer-Reformen 2021 einfach ausgeblendet?

Ab 2021 werden grundlegende Reformen des Umsatzsteuerrechts greifen. Das wird dazu führen, dass reine Fernverkäufe über Webshops in der EU zentral mittels One-Stop-Shop im Sitzstaat gemeldet werden können – eine umfassende Erläuterung dieser Reformen findet ihr in diesem Blogpost.

Kernelement wird der One-Stop-Shop sein.

Im JUVE-Artikel heißt es dazu: Ob und in welcher Form diese Pläne umgesetzt werden, sei derzeit noch völlig offen.

Das ist falsch.

Die Mitgliedstaaten der EU haben sich am 5. Dezember 2017 einstimmig und verbindlich darauf geeinigt, den One-Stop-Shop für Fernverkäufe bis Ende 2020 umzusetzen. Die Arbeiten in den Mitgliedstaaten daran sind in vollem Gange.

Zudem besteht ein Teil der Infrastruktur des OSS bereits. Seit 2015 gibt es EU-weit den sogenannten Mini One-Stop-Shop für digitale Dienstleistungen, sodass der Mini OSS derzeit zum OSS ausgebaut wird.

Technische Innovationen müssen daher zwingend immer mit der aktuellen und zukünftigen Regulatorik einhergehen – insbesondere im Steuerrecht.

Eines verdeutlicht der JUVE-Artikel aber. Jahrzehntelang war die grenzüberschreitende Umsatzsteuer-Compliance durch repetitive manuelle Tätigkeiten, EXCEL und teure Beratungsprojekte geprägt. Hier bietet insbesondere der Online-Handel hervorragende Voraussetzungen für eine neue Epoche.

E-Commerce als Treiber für Innovationen in der Umsatzsteuer-Compliance

Taxdoo ist regelmäßig Gast auf Konferenzen, um neueste Entwicklungen an der Schnittstelle Tax & Tech zu diskutieren.

Aus diesen Diskussionen und Eindrücken heraus entstehen dann regelmäßig peer reviewte Fachartikel – ganz aktuell in der REthinking Tax 01/2019 und der Ubg 8/2019.

Taxdoo

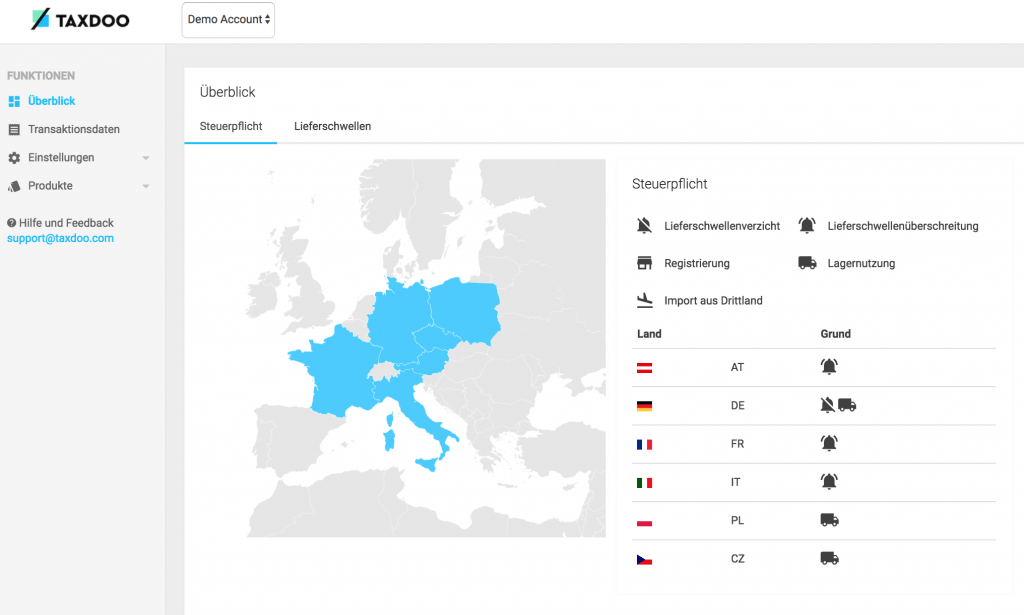

Taxdoo bietet bereits seit 2016 eine cloudbasierte Plattform zu Umsatzsteuer-Compliance für Online-Händler aller Größenklassen.

Die Überwachung von Lieferschwellen, die Erfassung und Dokumentation grenzüberschreitender Warenverbringen (z.B. im Rahmen von Amazon Pan EU) gehören selbstverständlich dazu – neben vielen anderen Kernprozessen der Umsatzsteuer-Compliance.

Zu unseren Kunden gehören der kleine eBay-Händler als auch der DAX-Konzern, der seine Produkte in der gesamten EU verkauft.

Jeden Monat geben wir für unsere Kunden mehrere tausend Umsatzsteuer-Erklärungen in zahlreichen EU-Staaten ab – automatisiert.

Dazu haben wir native Schnittstellen zu zahlreichen Shop- und ERP-Systemen sowie Marktplätzen entwickelt. Über unsere API können darüber hinaus vom selbstgebauten Webshop bis hin zu SAP alle Systeme mit Taxdoo verknüpft werden.

Wenn ihr mehr über Taxdoo erfahren wollt, klickt einfach hier oder auf den Button unten und bucht eine Live-Demo, in der wir euch, eurem Steuerberater oder der gesamten Steuerabteilung per Bildschirmübertragung persönlich die Vorteile unserer automatisierten Umsatzsteuer-Compliance erklären.

Weitere Beiträge

Teilrückerstattung und Amazon: Was müsst ihr im Bereich Umsatzsteuer, Buchhaltung und OSS beachten?

Amazon Pan EU: Italien prüft alte Umsatzsteuer-Jahreserklärungen und mahnt Händler ohne Vorwarnung