FBA in der Praxis: Unsere neue Veröffentlichung

In Zusammenarbeit mit den auf Umsatzsteuer spezialisierten Kanzleien Peters, Schönberger & Partner mbB aus München und Audit und Beratung Pawlik, Modzelewski & Partners Sp. z oo aus Katowice erörtern wir am Beispiel eines deutschen Händlers, der ein Amazon-Lager in Polen verwendet, die umsatzsteuerlichen Herausforderungen von Amazon FBA.

Den Fachartikel findet ihr oder euer Steuerberater in der Dezember-Ausgabe 2016 der Umsatzsteuer- und Verkehrsteuer-Recht (UVR).

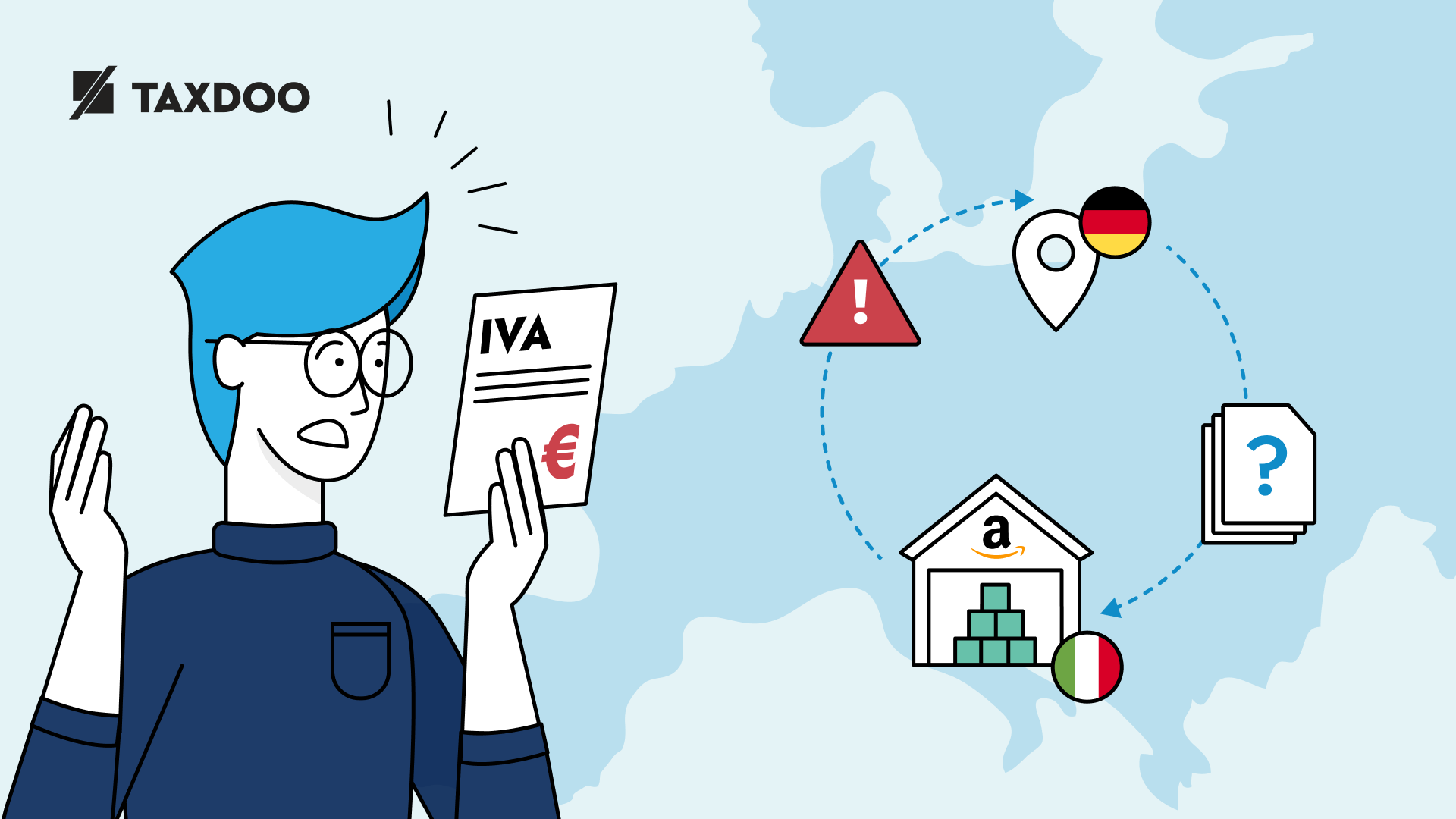

Im Rahmen dieser grenzüberschreitenden Zusammenarbeit von Umsatzsteuer- und E-Commerce-Experten aus Polen und Deutschland zeigen wir, dass die Verwendung ausländischer Warenlager bzw. Fulfillment Center mit hohen finanziellen Risiken verbunden ist—wenn keine detaillierten Kenntnisse der abgaben- und steuerrechtlichen Grundlagen in den jeweiligen Mitgliedstaaten vorhanden sind.

Fazit: Das EU-weite Umsatzsteuerrecht ist sehr zersplittert (und bleibt es vorerst)

Die EU-weit geltende Mehrwertsteuersystemrichtlinie (MwStSystRl) soll theoretisch für eine einheitliche Anwendung des Umsatzsteuerrechts in allen Mitgliedstaaten der EU sorgen. In unserem Artikel zeigen wir, dass bereits die Auslegung der MwStSystRl in Polen und Deutschland sehr unterschiedlich gehandhabt wird.

Das führt sehr häufig zu Problemen in der Praxis, wie z.B.

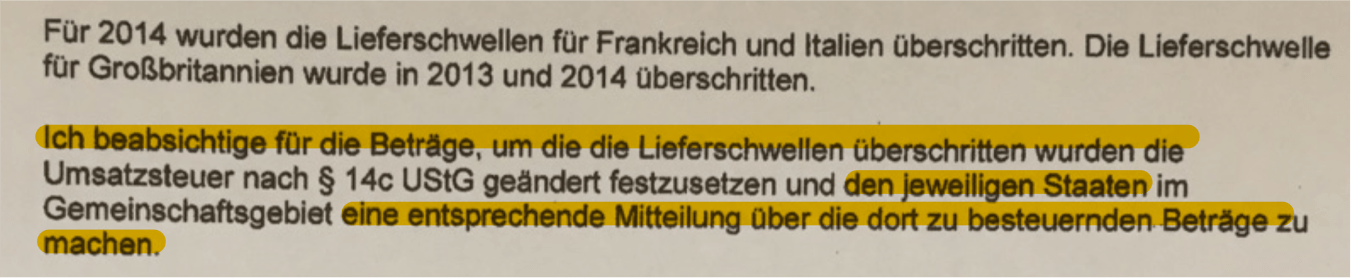

- der Bestimmung von Lieferschwellen,

- dem Verzicht auf Lieferschwellen, oder

- den unterschiedlichen Dokumentationspflichten.

Der grenzüberschreitende Handel in der Europäischen Union (EU) war und ist—trotz des Binnenmarktes—nicht barrierefrei. Auch die von der EU-Kommission am 1. Dezember 2016 angekündigte Vereinfachung des Umsatzsteuerrechts im Bereich E-Commerce dürfte viele Jahre bis zur endgültigen Umsetzung erfordern. (Die EU-Kommission geht laut eigener Schätzung von mindestens 4 Jahren aus.)

Bis dahin ist der grenzüberschreitende Verkauf und/oder die Verwendung ausländischer Warenlager in der EU ohne detaillierte Kenntnisse des ausländischen Umsatzsteuerrechts mit hohen finanziellen Risiken verbunden.

Dieses Fachwissen, welches bislang nur in den Steuerabteilungen großer Handelskonzerne gefragt war, ist für jeden Händler, der ausländische Warenlager nutzt, bzw. dessen Steuerberater mittlerweile unabdingbar.

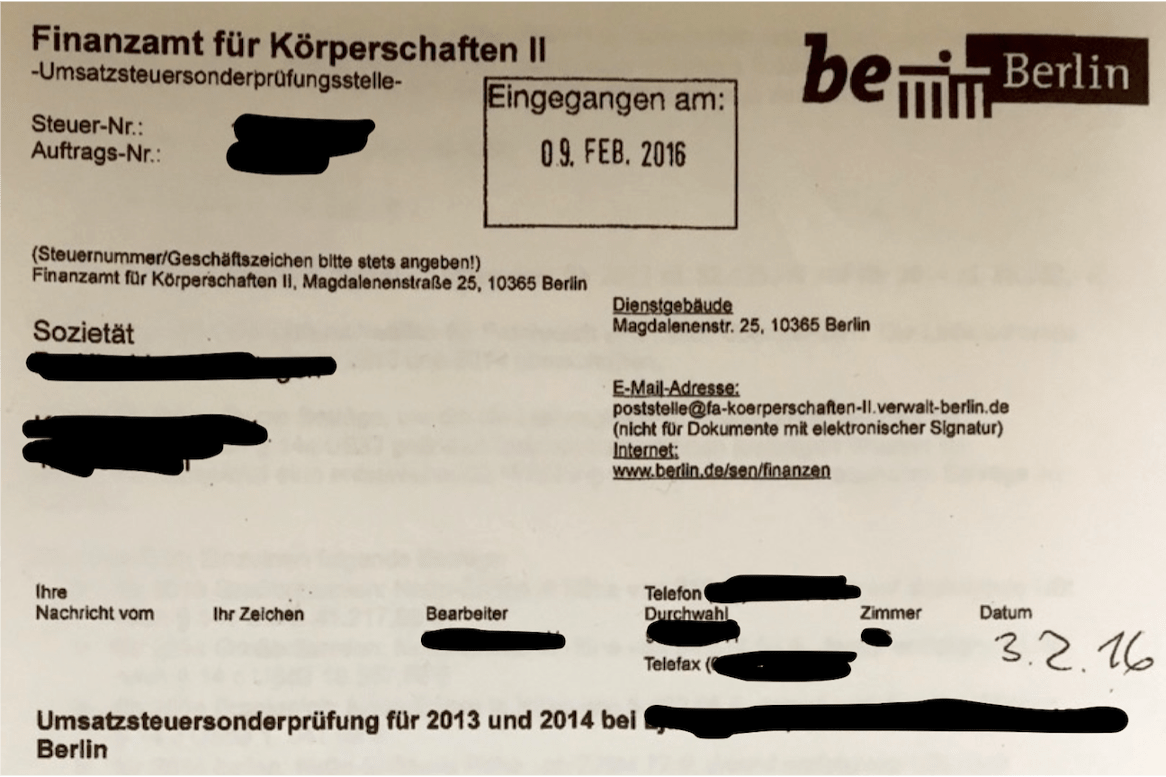

Alleine mit der laufenden Einreichung von Umsatzsteuer-Voranmeldungen (und weiteren Berichten) im Ausland ist es nicht getan. Verwendet ihr Warenlager im Ausland, behandeln euch die Finanzverwaltungen dort wie jeden anderen Unternehmer auch. Das bedeutet, ihr unterliegt dem regelmäßigen Turnus von Betriebsprüfungen. Die ausländischen Finanzämter können jederzeit Stichproben eurer Belege durchführen. Könnt ihr dem nicht nachkommen, drohen hohe Strafzahlungen.

Weitere Beiträge

Amazon Pan EU: Italien prüft alte Umsatzsteuer-Jahreserklärungen und mahnt Händler ohne Vorwarnung

Verdacht auf Steuerhinterziehung: Amazon droht in Italien eine Nachzahlung von 3 Milliarden Euro. In Deutschland drohen ähnliche Ermittlungen (noch) nicht.