Umsatzsteuer-Identifikationsnummer und Ursprungsland für Intrastat-Meldung: Neue Pflichtangaben ab 2022

Ab dem Berichtsmonat Januar 2022 wird es Änderungen bei der Meldung zur Intrahandelsstatistik geben. Einen umfassenden Bericht zu den Neuerungen, woher diese kommen und was Ihr als Onlinehändler beachten müsst, haben wir Euch in unseren Blogpost “Intrastat – Änderungen ab 2022” erläutert.

In diesem Artikel wollen wir Euch die Details zu den beiden neuen Pflichtangaben in der deutschen Intrastat Versendungsmeldung erklären. Denn so simpel die Änderungen klingen – hier gibt es einige Punkte für Euch zu beachten.

Welche Intrastat Pflichtangaben sind ab 2022 betroffen?

In Deutschland gibt es einige Angaben, die aktuell freiwillig durch den Meldepflichtigen übermittelt werden können. Zwei Felder werden künftig jedoch für Eure Intrastat-Meldungen verpflichtend:

- das Ursprungsland der Ware

- die Umsatzsteuer-Identifikationsnummer des Empfängers

In anderen EU-Ländern wurden diese Angaben teilweise bereits verpflichtend erhoben. In Deutschland wird dies nun ab dem Berichtsmonat Januar 2022 ebenfalls der Fall sein.

Worauf es dabei ankommt, erklären wir Euch für jede der neuen Angaben in den nachfolgenden Kapiteln.

Was ist das “Ursprungsland” für Intrastat-Meldungen?

Bei dem Ursprungsland der Ware im Intrastat-Kontext handelt es sich nicht um das Land, aus dem Ihr die Ware versendet. Der Ursprung der Ware ergibt sich stattdessen daraus, wo die Ware vollständig gewonnen oder hergestellt wurde. Im Falle einer Bearbeitung ist ausschlaggebend, wo die letzte wesentliche Bearbeitung stattgefunden hat.

Ihr dürft das Ursprungsland also vor allem nicht mit dem Abgangsland der Warenlieferung verwechseln. Natürlich kann es sich dabei in einigen Fällen um das gleiche Land handeln. Sofern Ihr Eure Ware aber aus einem Warenlager heraus liefert, wird in vielen Fällen das Ursprungsland von dem Land abweichen, aus dem Ihr die Ware versendet.

Beispiel:

Kauft Ihr Eure Waren also beispielsweise von einem Produzenten in China ein, ist das Ursprungsland China. Für die Intrastat-Meldung bedeutet das: Verkauft Ihr dieses Produkt aus einem Warenlager in Deutschland an einen privaten Endabnehmer in den Niederlanden, so müsst Ihr in Eurer deutschen Intrastat-Versendungsmeldung im Feld für das Ursprungsland den Code “CN” angeben.

Neben dem Ursprungsland wird es ab 2022 auch erforderlich sein, die Umsatzsteuer-Identifikationsnummer in Intrastat-Meldungen anzugeben. Hier wird es ebenfalls Besonderheiten zu beachten geben, die wir Euch nachfolgend erläutern.

Die Umsatzsteuer-Identifikationsnummer in der Intrastat

Die Angabe der Umsatzsteuer-Identifikationsnummer mag auf den ersten Blick einfach klingen. Für Zwecke der Intrastat-Meldung ist das aber leider nicht immer der Fall.

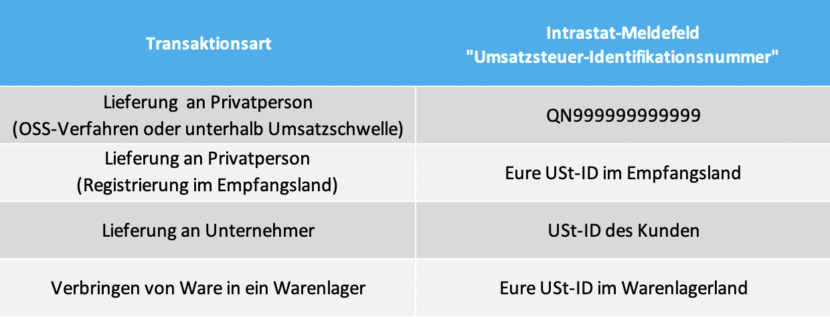

Ab dem Berichtsmonat Januar 2022 wird es bei der Intrastat-Meldung eine Unterscheidung in B2B-Umsätze und B2C-Umsätze geben. Hier stellt sich also schon die erste Frage:

Welche Umsatzsteuer-Identifikationsnummer gebe ich an, wenn ich meine Produkte an Privatabnehmer im EU-Ausland versende?

Hier hatte das Statistische Bundesamt bisher eine klare Vorgabe:

Handelt es sich bei dem Empfänger um eine Privatperson, ist die fiktive Nummer QN999999999999 anzugeben.

Aber so klar wie die Vorgabe scheint, ist sie dann leider doch nicht. Das Statistische Bundesamt hat die Aussage in dem Leitfaden zur Intrahandelsstatistik 2022, der im Dezember 2021 veröffentlicht wurde, konkretisiert. Denn nicht immer ist die fiktive Nummer beim Handel mit Privatpersonen zu berücksichtigen.

Wichtig:

Wer sich mit den Änderungen bei der Intrastat-Meldung bereits auseinandergesetzt hat, wird diese Details wohl noch nicht kennen. Bisher hatte das Statistische Bundesamt einen Leitfaden sowie ausführliche Erläuterungen zu den Änderungen ab 2022 veröffentlicht. Hierin waren die neuen Vorgaben für die Umsatzsteuer-Identifikationsnummer noch nicht mit allen Details enthalten. Insbesondere die Abhängigkeit von der OSS-Nutzung war aus diesen Dokumenten nicht ersichtlich. Gegebenenfalls besteht hier also Anpassungsbedarf.

USt.-Nr. bei B2C-Lieferungen für Intrastat ist abhängig von OSS-Nutzung

In dem neuen Leitfaden des Statistischen Bundesamts wird nun aber auf die OSS-Registrierung des Händlers abgestellt.

Entscheidend ist also, ob Ihr Euch für den One-Stop-Shop registriert habt.

Solltet ihr an dem OSS-Verfahren teilnehmen, könnt ihr die fiktive USt-ID Nummer QN999999999999 für Eure Lieferungen an Privatpersonen verwenden.

Seid Ihr allerdings nicht für den One-Stop-Shop registriert, sondern nutzt eine lokale Registrierung im jeweiligen Empfangsmitgliedstaat, solltet Ihr diese Nummer nicht verwenden.

Stattdessen ist in diesen Fällen die eigene Umsatzsteuer-Identifikationsnummer für die Registrierung im Empfangsmitgliedstaat zu verwenden.

Sonderfall: Intrastat-Meldepflicht, aber Unterschreiten der Umsatzschwelle

Übrigens: Falls Ihr für Eure B2C-Verkäufe unterhalb der Umsatzschwelle von Fernverkäufen seid, werdet Ihr regelmäßig weder den OSS nutzen, noch im Empfangsmitgliedstaat registriert sein. In diesen Fällen findet umsatzsteuerlich die Besteuerung im Abgangsland der Ware statt. Für die Intrastat sind diese Verkäufe aber dennoch zu melden. Bei dieser Konstellation tut Ihr einfach, als wärt ihr für den OSS registriert, d.h. Ihr meldet mit der fiktiven Nummer QN999999999999.

Gut zu wissen:

Bei dieser Unterscheidung der Umsatzsteuer-Identifikationsnummer bei B2C-Verkäufen handelt es sich um eine nationale Regelung in Deutschland, die ausschließlich die deutsche Intrastat-Meldung betrifft. In anderen Ländern wird eine solche Unterscheidung aber nicht übernommen.

USt.-Nr. in Intrastat-Meldungen bei B2B-Lieferungen und Verbringungen

Bei Lieferungen an Unternehmer (also Eure B2B-Umsätze) und auch Euren Verbringungen in ausländische Warenlager wird es dann – zumindest bezüglich der Umsatzsteuer-Identifikationsnummer – wieder etwas einfacher.

Hier gebt Ihr in Eurer Intrastat-Meldung die Umsatzsteuer-Identifikationsnummer des Empfängers, also entweder des B2B-Kunden oder Eure eigene Registrierung im EU-Ausland an.

Zusammengefasst: Die Angabe der USt-ID für die Intrastat-Meldung hängt vom Empfänger und Eurer OSS-Registrierung ab

Bei der Angabe der Umsatzsteuer-Identifikationsnummer ist also danach zu unterscheiden, wer der Empfänger Eurer Lieferung ist (B2C, B2B oder Verbringung in Euer Lager) und im Falle einer Lieferung an Privatkunden, ob Ihr für den OSS registriert seid.

Diese Unterscheidung solltet Ihr auch entsprechend der Vorgaben umsetzen. Das Statistische Bundesamt befindet sich im regelmäßigen Austausch mit den Finanzbehörden und wird künftig auch Informationen über Fernverkäufe, die Ihr im OSS-Verfahren meldet, erhalten.

Widersprüchliche Angaben könnten in diesen Fällen also zu Rückfragen von den Behörden führen. Daher ist eine rechtzeitige Umsetzung der Anforderungen in jedem Fall empfehlenswert und spart Euch späteren Aufwand.

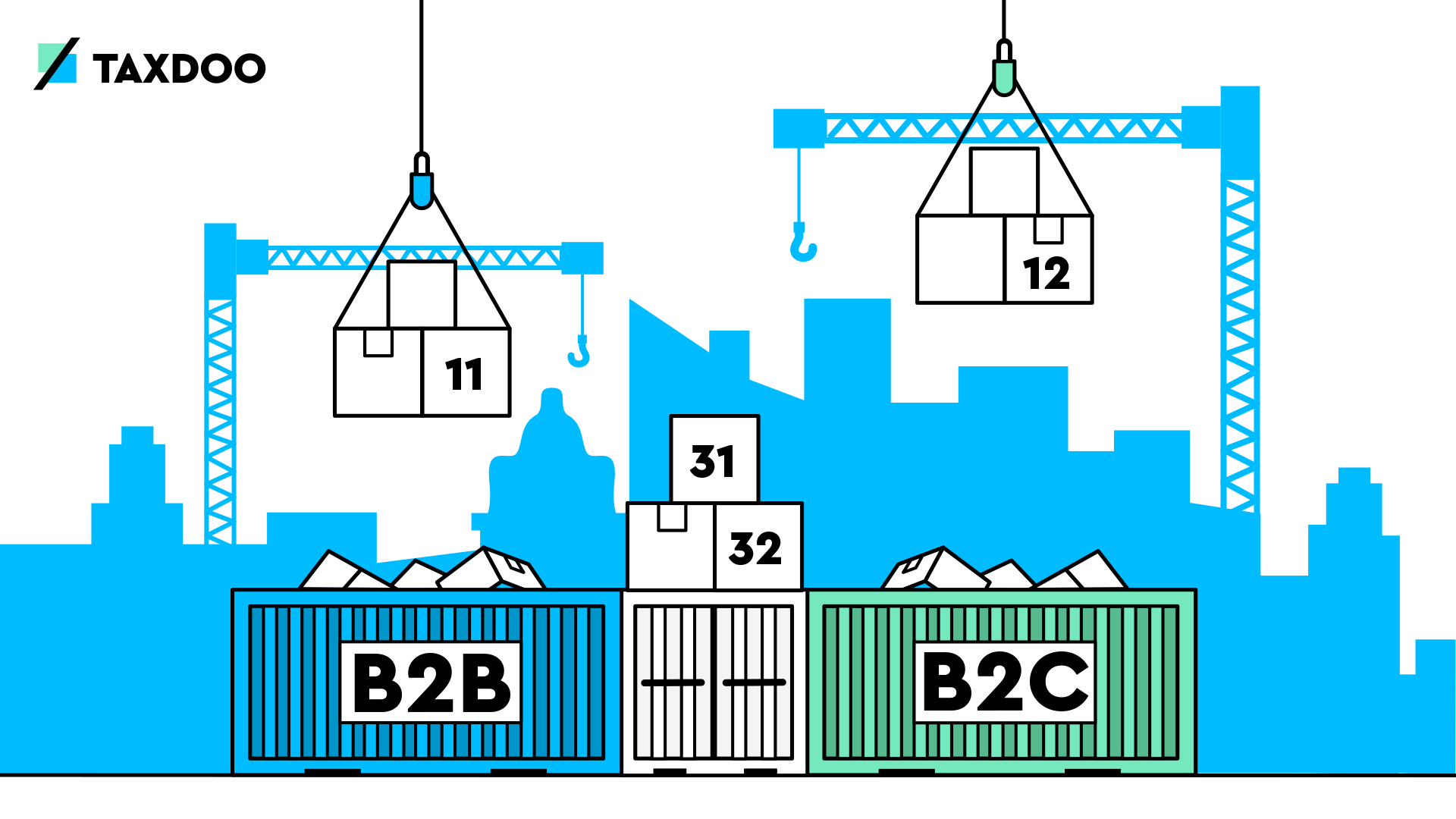

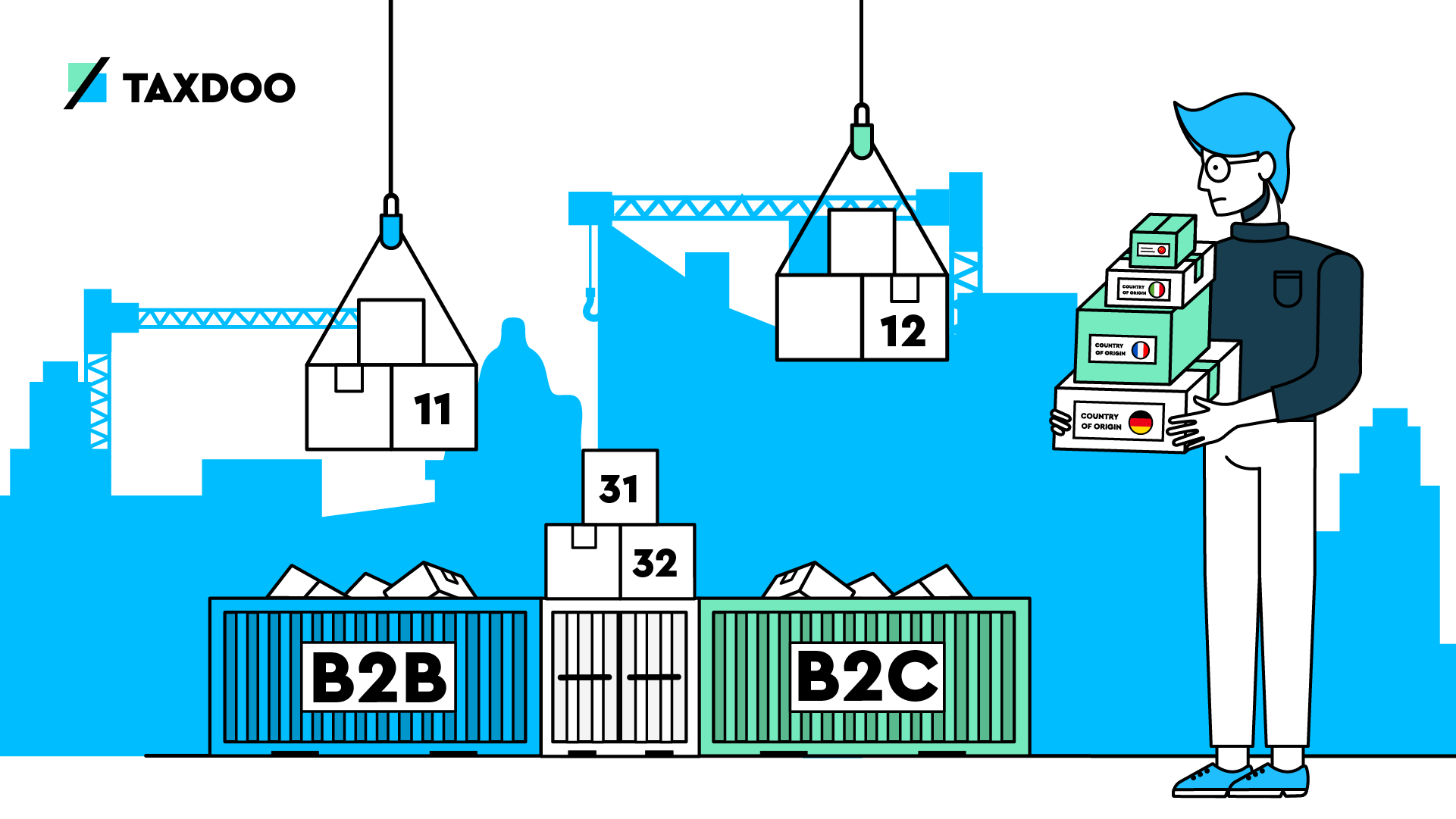

Weitere Änderungen ab dem Berichtsmonat Januar 2022

Allerdings hört es mit den Intrastat-Änderungen zur Umsatzsteuer-Identifikationsnummer nicht auf. Eine weitere wesentliche Neuerung betrifft das Feld “Art des Geschäfts”. Diese tritt ebenfalls ab dem Berichtsmonat Januar 2022 in Kraft und betrifft sowohl die Eingangs- als auch Versendungsmeldung.

Auch hier gibt es für Onlinehändler wichtige Neuerungen. Auf die Änderungen, die die „Art des Geschäfts“ betreffen, werden wir daher in unserem nächsten Intrastat-Beitrag gesondert eingehen. Wenn Ihr also zur Abgabe von Intrastat-Meldungen verpflichtet seid, solltet Ihr den kommenden Beitrag nicht verpassen.

Taxdoo & Intrastat

Das klingt alles sehr kompliziert? Kein Grund zur Sorge! Unsere Steuerexperten haben sich bereits ausführlich mit allen Änderungen der Intrastat-Meldung beschäftigt und können diese komplett und sicher für Euch abwickeln.

Unser Intrastat Add-On könnt Ihr einfach in Eurem Kunden-Dashboard unter der Funktion „Add-On“ buchen. Wenn Ihr bereits unser Taxdoo Add-On für Intrastat-Meldungen aktiviert habt, könnt Ihr Euch entspannt zurücklehnen. Wir stellen Euch die Intrastat-Meldung für Frankreich, Polen, Tschechien und Deutschland mit allen Änderungen, die ab 2022 gelten, bereit.

Ihr möchtet mehr über Taxdoo und unseren Intrastat-Service erfahren?

Wir freuen uns auf Eure Kontaktaufnahme!

Weitere Beiträge

Art des Geschäfts für Intrastat-Meldungen ab 2022 – Neue Liste

Intrastat und Zollanmeldungen – Änderungen ab 2022